di Francesco Cappello

per compensare multilateralmente debiti con crediti tra imprese, import con export tra paesi, su scala europea e globale

Se mancano i soldi ma siamo ancora capaci di produrre beni in forma di merci e servizi possiamo sempre ricorrere al baratto. Quando si pensa al baratto le associazioni di idee che si fanno ci riportano irrimediabilmente ad una pratica arcaica, per fortuna superata…

Il baratto di per sé è, infatti, quasi del tutto impraticabile. Se, producendo bulloni volessimo scambiarli con le scarpe prodotte da un calzolaio, lo scambio si realizzerebbe solo nel caso in cui il calzolaio avesse bisogno dei nostri bulloni… Oltretutto, andarsene in giro per il mercato portando al seguito bulloni da barattare risulterebbe poco pratico, peggio ancora nel caso si producessero armadi… Oltretutto, stabilire il prezzo dei beni scambiati in assenza del mercato e di un’unità di misura comunemente riconosciuta del valore di merci e servizi sarebbe assai difficoltoso, di sicuro complicato.

Se in troppi vendono ma non comprano il sistema rischia la par4alisi progressiva determinando surplus che rischierebbero di inceppare progressivamente il sistema

I metodi per ridurli (l’interesse negativo)… moneta ridotta a unità di conto e il denaro non stagna… la crisi spaventa …

I passaggi necessari a rendere il baratto praticabile e virtuoso sono essenzialmente due.

Primo. La multilateralità che consente la compensazione immediata tra più operatori economici e la conseguente velocizzazione degli scambi tra gli attori del circuito di un fattore spesso pari a 10! Se vendo, infatti, per un valore pari a 100 unità di conto [udc] (1) a qualsiasi membro della rete acquisisco un credito nei confronti di tutti gli altri. Questo significa che per poter spendere il credito acquisito non sono costretto ad aspettare di essere risarcito da colui a cui ho venduto. Il credito acquisito può essere immediatamente speso presso altri operatori facenti parte della comunità economica di riferimento. Il limite principale del baratto tradizionale sta, infatti, nel fatto che il rapporto si svolge limitatamente tra soli due attori economici. Chi ha venduto deve aspettare, sperare, di essere pagato in un tempo ragionevole. Non a caso il verbo pagare contiene la radice pace. Se il risarcimento del bene viene eccessivamente procrastinato nel tempo, si genera una tensione a cui può essere posto rimedio solamente con il saldo di quanto dovuto. A suggellare l’avvenuto appagamento del fornitore non a caso è la ricevuta in forma di quietanza.

Secondo. L’informatica per registrare efficacemente, ed in tempo reale, gli attivi e i passivi di ciascun operatore economico. Le operazioni di compra vendita all’interno del circuito economico, effettuate da ciascun operatore, vengono registrate all’interno della camera di compensazione. Se vendo per un valore pari a 100 udc il sitema registrerà, in tempo reale, +100 sul mio conto in zona crediti (attivo) e -100 udc sul passivo del compratore. Allo stesso modo, se compro per un valore pari a 100 udc, il sistema registrerà -100 in zona debiti (passivo) e +100 in corrispondenza dell’attivo del venditore. Si tratta, come si vede, di una doppia contabilizzazione. La camera di compensazione è una specie di banca ma che non abbisogna di accantonare fondi sotto forma di capitali, né di riserve e/o depositi. Ovviamente ciascun operatore viene dotato di una carta elettronica con la quale può spendere immediatamente i crediti aquisiti vendendo agli altri operatori del circuito. È questa una possibilità estremamente importante. Non sono costretto ad aspettare di essere saldato dal mio cliente. Posso spendere immediatamente il credito acquisito presso altri operatori economici facenti parte del circuito. In condizioni normali, la remunerazione delle merci vendute e/o del servizio prestato può, per varie ragioni, risultare assai ritardato tanto da costringere alla richiesta di anticipi presso le banche qualora si avesse necessità di disporre della somma guadagnata, ma non ancora disponibile, per affrontare spese di ordinaria amministrazione e/o di altra natura. A cose normali, nel mondo della liquidità, sono le banche che prestano a chi si indebita mentre ricevono i capitali in surplus di chi vende assai più di quanto non compri. Funzionale a questa pratica di accumulazione è una moneta che sia anche riserva di valore. Viceversa, la moneta che si usa all’interno dei circuiti di scambio in compensazione multilaterale, è ridotta alla sua essenza di unità di misura (udc) del valore delle merci e dei servizi scambiati. Tale moneta non è perciò accumulabile (i soldi non possono fare più soldi senza passare per la produzione di ciò di cui veramente necessita la comunità) né convertibile. Essa è funzionale unicamente a mediare gli scambi all’interno del circuito. Non consente arricchimenti individuali a dismisura che nel modello economico oggi dominante avvengono a discapito degli altri, ma garantisce collaborazione e fiducia strutturata tra i suoi membri nonché distribuzione equilibrata della ricchezza generata dalla comunità economica. Chi vendesse troppo all’interno del circuito, senza acquistarvi in modo simmetrico, accumulerebbe, infatti, un credito non spendibile altrove a causa della non convertibilità dell’udc, ivi riconosciuta, in altre monete. Per essere solvibile verso i miei creditori devo poter avere l’occasione della vendita della mia produzione. Per disincentivare l’accumulo di crediti e la conseguente facilitazione delle vendite (è evidente che gli acquisti degli uni corrispondono alle vendite degli altri) atte a facilitare il rientro delle posizioni debitorie, senza necessità di ricorrere a finanziamenti bancari, basta introdurre nel circuito di scambio un adeguato interesse negativo a carico degli eventuali surplus accumulati dai componenti del circuito che avessero eccessiva tendenza a generare posizioni creditorie di dimensioni patologiche per il buon funzionamento della rete di scambi. I proventi generati dalle trattenute sarebbero destinati, in forma di crediti espressi nell’udc propria del circuito (spendibili, perciò solo dentro la rete di scambi), secondo le scelte della comunità, ad associazioni o altre entità organizzate del territorio, su cui insiste la rete, riconosciute come operanti per il bene della comunità di riferimento.

Baratto finanziario 4.0

Ciascun attore economico (imprese, professionisti) agisce sulla scena economica alternativamente nella vesta di venditore così come in quella di produttore. I crediti verso i clienti (attività con segno positivo) potrebbero essere usati per pagare i debiti verso i fornitori (passività con segno negativo). Questa compensazione di crediti con debiti, se condotta in modo multilaterale, potrebbe portare ad una riduzione conseguente del ricorso al credito bancario e ad una riduzione drastica della richiesta di servizi di bonifico tra imprese. Ogni azienda ha, infatti, un suo mondo relazionale fatto delle altre aziende da cui compra forniture e di quelle a cui vende la propria produzione. Accade spessissimo che il titolare di un’azienda X pur vantando un credito, immaginiamo di 100 verso l’azienda A, a cui ha venduto i suoi prodotti, non riesca a saldare il suo debito, immaginiamo di 80, che ha contratto con l’azienda B, da cui ha ricevuto delle forniture… e questo perché a sua volta A sta aspettando che gli siano remunerati certi servizi che ha già reso a suoi clienti… si moltiplichi ora per la consueta numerosità con cui casi analoghi si presentano nella realtà se si volesse avere un’idea di come il fenomeno rallenti il processo economico. Oggi la crisi sta esasperando e amplificando questi processi rallentando gli scambi fin quasi alla paralisi. Mancata fatturazione a fronte di situazioni debitorie pregresse delle imprese, sommate alla diminuzione dei consumi a causa della mancanza di fiducia nel futuro da parte dei consumatori stanno determinando una situazione assai difficile per non dire tragica. Un esempio nel rischio crescente che corrono le imprese di ricorrere all’usura, con il pericolo di infiltrazioni della criminalità organizzata anche là dove il fenomeno era pochissimo diffuso.

A fronte di questa difficilissima congiuntura economica

“Baratto Finanziario 4.0” è la proposta promossa dalla Confederazione dell’industria manifatturiera italiana e dall’Associazione Nazionale dei commercialisti, che si sono unite per promuovere un sistema complementare a quello bancario basata su un sistema di compensazione multilaterale dei crediti e debiti delle imprese. L’idea è che il baratto possa rivivere in chiave finanziaria attraverso lo strumento della fatturazione elettronica. Si tratta di un modello economico in gran parte alternativo a quello bancario con il quale è comunque possibile una virtuosa collaborazione. È una risposta potente alla crisi di liquidità che pervade l’economia reale.

La moneta viene ridotta alla sua essenza di unità di conto, non accumulabile.

La proposta valorizza il vantaggio competitivo italiano rispetto ad altri paesi. Al momento, infatti, solo l’Italia ha un sistema pubblico di fatturazione elettronica obbligatorio e monitorato real time dall’Agenzia delle Entrate.

Si tratta di un sistema che potrebbe permettere agli operatori nazionali che adottano la fatturazione elettronica di ridurre i problemi di liquidità, che si sono aggravati seguito dell’emergenza da Covid-19.

Sarebbe quindi interessante se l’idea venisse proiettata a livello nazionale coinvolgendo Agenzia delle Entrate e Sogei che, attraverso il sistema di interscambio (SdI), processano oltre 2 miliardi di fatture elettroniche l’anno, di cui il 55% nel B2B (tra imprese). Il sistema sarebbe facoltativo;

Un sistema di autogestione imprenditoriale, quindi, che consentirebbe, oltretutto, di escludere l’insorgere di fenomeni di criminalità organizzata e di usura.

La proposta di baratto finanziario è stata già portata all’attenzione dei lavori parlamentari al decreto liquidità e del decreto rilancio.

Il baratto può rivivere oggi, in chiave finanziaria, attraverso lo strumento della fatturazione elettronica; una moneta di scambio, rivisitata in chiave tecnologica, in grado di far circolare merci e servizi fra imprese in crisi di liquidità e non solo tra queste. Nulla che richieda l’emissione di nuova moneta né legale né virtuale e che possa, perciò, destare la preoccupazione delle autorità monetarie.

Compensare crediti verso i clienti con i debiti verso i fornitori ha numerosi benefici tra cui:

1. eliminazione rischio insoluto;

2. benefici connessi al risparmio finanziario per evitare di farsi anticipare le fatture (l’azienda ha la possibilità di presentare le fatture alla banca e richiedere l’anticipazione del loro importo);

3. risparmi amministrativi e legali connessi agli insoluti dei clienti a causa di incassi tardivi, tempi di dilazione lunghissimi: in era precovid la media era già di 48 gg, oggi ulteriormente amplificato.

La fatturazione elettronica, se, per certi aspetti, ha comportato la morte della privacy e della segretezza commerciale, potrebbe così trovare una sua virtuosa applicazione. Anche lo Stato potrebbe fare compensazione con le imprese cui appalta servizi e forniture di vario tipo. Con F24 si compensano già debiti e crediti verso la PA (Inail, Inps, Ag. delle Entrate… ecc.). I certificati di compensazione fiscale potrebbero trovare una loro naturale collocazione all’interno di questi anelli compensativi di debiti e crediti tra più soggetti nei quali i crediti diventano subito liquidi e spendibili senza far uso di euro…

Su change.org, Confimi Industria e ANC, hanno lanciato la petizione “Baratto Finanziario 4.0”sistema complementare a quello bancario.

Firma anche tu!

http://chng.it/szD2qYgZrH

Le reti di mutuo credito

WIR è una “banca” svizzera che compensa debiti e crediti tra aziende, dipendenti, professionisti, associazioni, ecc. È operativa, non a caso, dal 1934. Nacque cioè all’indomani della grande crisi del ‘29 quale risposta alla carenza di liquidità che essa provocò. Si tratta di una rete di mutuo credito che oltre ad agevolare scambi in compensazione multilaterale tra i suoi iscritti elargisce crediti pagabili in wir (udc) . In pratica ripaghi il debito contratto utilizzando quale mezzo di pagamento ciò che produci, vendendo, in prima istanza, agli altri partecipanti al circuito interessati alla tua produzione. Più di 60 mila gli operatori economici affiliati a WIR che in tedesco significa “noi”.

Le Reti di Mutuo Credito o circuiti di credito commerciale quali il sardex e il metacircuito regionale in costruzione…

La difficile accessibilità della moneta è dovuta al fatto che essa circola quasi esclusivamente nei circuiti finanziari dove è divenuta strumento di moltiplicazione di sé stessa. I fondatori di Sardex raccontano come, in seguito alla crisi del 2008, avessero deciso di studiare a fondo, in particolare, il sistema WIR.

Il denaro è divenuto inaccessibile, o costa troppo, e allora le camere di compensazione rendono possibili gli scambi tra imprese (e non solo) facendo a meno del denaro.

L’impresa che chiede di far parte di un circuito di credito commerciale quale è il circuito sardex.net sa che, se accolta, potrà raggiungere, da subito, migliaia di nuovi potenziali clienti (quelli del circuito) ed entrare in contatto con centinaia di nuovi fornitori. Con il supporto dello staff di Sardex, e attraverso l’utilizzo di strumenti e servizi di promozione dedicati, l’azienda ha la possibilità di incrementare il suo fatturato; in più, ha la possibilità di acquistare presso gli aderenti al circuito ciò di cui l’azienda ha bisogno, risparmiando euro, poiché il mezzo di pagamento utilizzato sono i propri prodotti ed i servizi che l’imprenditore riuscirà a vendere agli altri soci del circuito.

Sardex.net è anche un sistema shadow banking; esso permette alle aziende che ne fanno parte di conferire un credito iniziale ad ogni nuovo soggetto economico accolto al suo interno. Nei circuiti di credito mutuale viene emesso credito (a tasso praticamente zero) senza la necessità di raccolta preliminare di risparmio. All’azienda che fa il suo primo ingresso nella rete commerciale viene conferita una immediata capacità di spesa: non ha bisogno di aspettare di vendere per poter cominciare ad acquistare ciò di cui necessita. Nessuno vieta che servizi finanziari come quello offerto da Sardex possano essere implementati e offerti da enti pubblici su scala locale, come consorzi di comuni o su scala regionale.

Un circuito di credito commerciale è difatti un sistema economico progettato per incrementare le relazioni e la velocità degli scambi tra soggetti economici operanti in un dato territorio, soprattutto facilitando le compra-vendite tra di loro. Il sistema consente agli aderenti di rifornirsi dei beni e dei servizi di cui necessitano presso gli iscritti alla rete scambiandoli con ciò che a loro volta sono in grado di produrre. Il gestore tiene i conti degli scambi; li registra utilizzando come unità di misura del valore scambiato (unità di conto) il sardex a cui è attribuito un valore pari ad un euro. Si adopera nel tentativo di accrescere il numero e la varietà degli aderenti (per massimizzare la diversificazione dell’offerta) in modo da far incontrare al meglio la domanda e l’offerta su scala il più possibile locale. La gestione è affidata a personale impiegato nel centro di Serramanna (CA), paese in cui è nata l’iniziativa e da cui si coordina l’intera rete. Ai professionisti e alle imprese vengono offerti una carta di pagamento e un conto online sul quale vengono registrati i debiti (conseguenti agli acquisti in rete) e i crediti (conseguenti alle vendite in rete) di ciascun aderente, insieme ad una serie di servizi di promozione e supporto tra cui il credito iniziale al quale si è già fatto cenno. Si attiva così, per ogni aderente, una linea di credito senza interessi. È importante comprendere che i crediti guadagnati grazie alle vendite realizzate all’interno del circuito sono immediatamente spendibili per acquistare forniture e quant’altro presso qualunque aderente al circuito in grado di offrirlo. Il ritardo tra la consegna di una fornitura di merci o servizi e la sua remunerazione è ridotto strutturalmente a zero! È questa la principale condizione che consente un aumento vertiginoso della velocità degli scambi e, con esso, la rivitalizzazione dell’economia locale. D’altronde, l’azienda inserita nella rete, quando necessita di una fornitura, impara a controllarne la disponibilità, prima che altrove, all’interno del circuito con la conseguenza di escludere sempre più i centri commerciali delle grandi multinazionali e risparmiare nel contempo moneta legale (euro).

Le imprese e i professionisti, la cui richiesta di far parte della rete venisse accolta, riescono a goderne i vantaggi che vanno dal finanziarsi reciprocamente e senza interessi alla possibilità di trasformare la propria capacità produttiva inespressa in liquidità supplementare. Il meccanismo è tale per cui è possibile andare in rosso sul conto con un affidamento che cresce nel corso del tempo. L’ideale è far girare velocemente i Sardex e puntare sempre al saldo zero. Non è mai prevista compensazione in euro; i sardex non sono convertibili in euro né sono utilizzabili come riserva di valore. Entrambe queste caratteristiche influiscono positivamente su frequenza e velocità degli scambi all’interno del circuito ovvero sulla vitalità dell’economia locale.

L’uso del Sardex è stato esteso ai dipendenti delle imprese associate e a singoli professionisti che offrono i propri servizi agli aderenti al circuito. Nel caso dei dipendenti una certa percentuale dello stipendio viene liquidato in unità di conto sardex; ovviamente i dipendenti potranno spendere i sardex guadagnati presso i centri commerciali, i ristoratori, i professionisti ecc. facenti parte del circuito. Anche questa pratica contribuisce a chiudere sempre più il cerchio dell’economia localmente. L’estensione ai dipendenti fornisce alle aziende del circuito uno strumento in più per erogare incentivi e prestazioni di welfare aziendale (prestiti, anticipazioni dello stipendio, cessioni del quinto ecc.). Anche i cittadini comuni sono stati coinvolti nella loro veste di consumatori che scelgono di spendere i propri euro all’interno del circuito, ricevendone buoni acquisto in sardex, quali premi spesa (payback) spendibili presso qualunque azienda o professionista del network. Anche questa fidelizzazione del consumatore verso i prodotti del circuito, sostiene l’economia locale e rafforza il potere di acquisto di tutti.

Dal circuito al metacircuito

Il Sardex è stato il primo circuito di credito commerciale a far uso di una moneta complementare all’euro. È stato concepito dai suoi fondatori basandosi sulla considerazione che nonostante la mancanza di mezzi di pagamento la competenza e la disponibilità a lavorare dei sardi era ancora del tutto integra e che fosse necessario approntare mezzi di pagamento diversi dalla moneta legale che potessero, affiancandola, aiutare i cittadini a trasformare il loro lavoro in ricchezza della comunità, malgrado lo spettro della recessione. Il Sardex nasce nella provincia sarda del Medio Campidano e si estende, in pochi anni, dalla dimensione provinciale a quella regionale superandola sulla base del riscontro che regioni diverse con vocazioni e tradizioni produttive differenti potranno integrarsi con successo attivando circuiti regionali gemelli al fine di scambiare tra loro prodotti e servizi non disponibili all’interno dei singoli circuiti. Il circuito sardo potrà, ad esempio, offrire pacchetti turistici in compensazione a prodotti della manifattura offerti dal circuito piemontese (Piemex) ecc. Si sta così velocemente formando una rete con struttura metacircuitale su scala nazionale quale mezzo di pagamento delle importazioni di quelle merci e servizi che non si è in grado di produrre localmente o per procurarsi le materie prime di cui si manca nel contesto del proprio circuito regionale. Oggi, gruppi di imprenditori locali hanno fondato, in collaborazione e sul modello di Sardex, una serie di circuiti gemelli che condividono «regole, processi, mission, vision e valori comuni, il cui allineamento è garantito anche dalla comune sottoscrizione di un codice etico riconosciuto da ogni Circuito come principio ispiratore di qualsiasi altra norma e/o regolamento interno».

Il metacircuito è un circuito di circuiti commerciali; in Piemonte c’è il «Piemex», in Lombardia il «Circuitolinx», in Veneto il «Venetex», in Emilia il «Liberex», nel Lazio il «Tibex», in Campania il «Felix, il «Valdex» in Valle d’Aosta ecc..

Confindustria, Confcooperative e Confcommercio hanno cominciato a contribuire all’allargamento della rete. Il network Sardex, mantiene la ricchezza localmente, annulla i tempi di pagamento e garantisce continuità all’utilizzo della capacità produttiva delle imprese.

Il Sardex è complementare all’euro ed il suo obiettivo è quello di riattivare l’economia e le relazioni in ambito locale. Esso svolge un ruolo culturale fondamentale, poiché contribuisce a strutturare una coscienza del noi fondata sulla verifica quotidiana della forza della collaborazione tra attori economici locali, favorendo progetti condivisi e coincidenza di intenti all’interno della comunità. Il Sardex è diventato oggetto di studio alla London School of Economics. Ha attirato investitori importanti: fondi di investimento come Innogest e Digital Investment, Invitalia, Banca Sella e Fondazione di Sardegna. Anche Banca Etica ha siglato un accordo con Sardex; segnale importante che unisce i circuiti di credito commerciale ai temi della finanza etica. 500 milioni i crediti ad oggi, dal 2010, transati all’interno del circuito.

Le reti di mutuo credito spiazzano i grandi centri commerciali che veicolano i prodotti delle multinazionali, le grandi banche d’affari, i grandi player globali delle vendite on line, che estraggono la ricchezza locale impoverendo i paesi in cui operano. Viceversa, esse favoriscono l’economia reale locale e nazionale operando soprattutto a favore dell’economia interna.

le “banche” del tempo, sono un esempio di rete di scambi in cui a essere barattati sono esclusivamente i servizi che ci si può scambiare tra i membri di una data comunità. In questo caso, l’unità di conto generalmente utilizzata, è la durata oraria, ossia il tempo riconosciuto necessario a svolgere i servizi scambiati. La scelta più frequentemente adottata in tali reti di scambio consiste nel valutare perfettamente equivalente l’ora di servizio prestata da un giardiniere così come quella di un commercialista o di un avvocato… nulla vieta che si possano fare scelte diverse. A stabilire i prezzi di prestazioni e servizi potrebbe essere il mercato come nel caso dei circuiti di credito commerciale quali il WiR o il Sardex a cui si è già accennato.

Allo stesso tempo nulla vieta di pensare a reti di mutuo credito in cui si scambino prodotti, manufatti e servizi nelle quali l’udc adottata e riconosciuta dalla comunità fosse un unità di tempo, ad esempio l’ora lavorativa. Sarebbe come valutare il prezzo dei beni prodotti in unità di tempo necessario alla sua produzione. Naturalmente questa scelta comporterebbe una rivisitazione completa del modello economico. Si pensi al periodo della formazione o anche alle risorse primarie quali minerali e materie prime. Esploreremo l’ipotesi, assai interessante dell’unità oraria quale unità di conto in una successiva occasione.

esempi storici

se debiti e crediti non si incontrano più …

Baratto multilaterale in compensazione di import con export tra paesi su scala globale

Una camera di compensazione, l’International Clearing House fu proposta da Keynes a Bretton Woods quale sistema dei pagamenti internazionale. Ad essa gli USA preferirono (leggi: imposero) il paradigma della liquidità incentrato sul dollaro come mezzo di pagamento internazionale quale valuta unica da utilizzare per le transazioni delle materie prime;

Nella proposta di Keynes la International Clearing Union (ICU) sarebbe stata una banca funzionante quale camera di compensazione tra posizioni debitorie (importazioni) e posizioni creditorie (esportazioni). Una banca internazionale col compito di registrare debiti e crediti generati dai rapporti di scambio (import-export) tra paesi.

La camera di compensazione, in estrema sintesi, permette ai paesi che la adottano di scambiarsi merci e servizi pagando gli import dai paesi aderenti con i propri export. Si tratta di scambi (baratto) multilaterali in compensazione. Il debito nei confronti del paese da cui ho acquistato posso risarcirlo vendendo (esportando) verso qualsiasi altro paese aderente al circuito. Il bancor sarebbe stata la moneta internazionale usata, ridotta a semplice unità di conto ovvero unità di misura del valore delle merci e dei servizi scambiati. Ciascun paese per partecipare agli scambi internazionali avrebbe dovuto preliminarmente “comprare“ bancor secondo il tasso di cambio opportunamente deciso dalla ICU. La moneta comune, ridotta alla sua essenza di unità di misura universalmente riconosciuto del valore delle merci e dei servizi scambiati tra paesi, creata all’occorrenza, praticamente sparisce dopo aver svolto il suo compito di facilitatore delle transazioni. Una moneta perciò non usabile per accumulare ricchezza in quanto opportunamente privata della funzione di riserva di valore.

La possibilità di regolazione del cambio tra monete nazionali e bancor, funzionante quest’ultima quale moneta comune, avrebbe permesso di poter aggiustare il cambio con le singole monete nazionali secondo necessità: rivalutando la moneta del paese che eccedesse in surplus e svalutando quella del paese in eccessivo deficit in modo tale da facilitare le importazioni dei primi e scoraggiarne nel contempo le ulteriori esportazioni e viceversa con i secondi, ai fini del raggiungimento dell’equilibrio (di pace e sviluppo reciproco) tra export ed import.

La Unione Europea dei Pagamenti

Seppure la ICU e il bancor vennero respinti a Bretton Woods la proposta di Keynes trovò applicazione per un periodo di 8 anni, dal ‘50 al ‘58, in Europa con la istituzione della Unione europea dei pagamenti (UEP) che funzionò quale sistema dei pagamenti a regolare l’import-export tra paesi europei. Fu la UEP, più che il piano Marshall, a dare un contributo decisivo alla rinascita dell’Europa dalle macerie della guerra.

È noto come oggi l’export tedesco sia pari alla metà del Pil della Germania. Aver puntato tutto sulle esportazioni rende oggi l’economia tedesca fragile, a causa, ad esempio, della rapidissima diffusione dei dazi che hanno fatto crollare le esportazioni. Si pensi, in particolare, al mercato delle auto verso la Cina. Lo scorso giugno, le esportazioni tedesche sono scese dell’8% rispetto all’anno precedente con tendenza al peggioramento.

La Ue, complessivamente, è in surplus rispetto al resto del mondo. È il mercantilismo a connotare la politica economica dei paesi dell’eurozona. Il suo strumento principale essendo l’ordoliberismo.

Nell’area euro, pur di risultare in surplus rispetto al mondo (esportiamo più di quanto non si importi), non si è esitato a operare svalutazioni interne, che mantenendo bassi salari e stipendi, distruggendo lo stato sociale, limitando il più possibile gli investimenti pubblici, accettando un equilibrio di sottoccupazione, hanno penalizzato i mercati interni dei singoli paesi europei; tutto al fine di vincere la competizione, producendo merci capaci di imporsi sui mercati grazie all’alto rapporto qualità prezzo raggiunto.

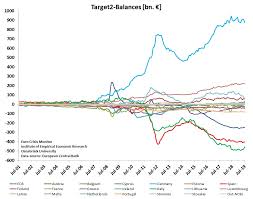

È per questi motivi che oggi, il sistema Target 2 (T2) ha maggiori opportunità di essere trasformato in una vera camera di compensazione (come proposto da M. Amato ed altri), con l’euro ridotto a semplice unità di conto, in grado di sanzionare, finalmente, i surplus oltre che i deficit. Ai primi andrebbe applicato un tasso negativo in modo da “invitare” chi li detiene a spenderli facendoli finalmente circolare, non solo importando di più, ma anche in investimenti al loro interno. Una camera di compensazioneT, in estrema sintesi, permette ai paesi che la adottano di scambiarsi merci e servizi pagando gli import dai paesi aderenti con i propri export. Si tratta di scambi multilaterali in compensazione. Il debito nei confronti del paese da cui ho acquistato posso risarcirlo vendendo (esportando) verso qualsiasi altro paese aderente al circuito. L’optimum sarebbe la reintroduzione delle monete nazionali e con esse la possibilità di regolazione del cambio tra monete nazionali ed euro, quale moneta comune (non più unica!), in modo tale da poter aggiustare il cambio rispetto alla moneta comune secondo necessità: rivalutando la moneta del paese che eccedesse in surplus e svalutando quella del paese in eccessivo deficit in modo tale da facilitare le importazioni dei primi e scoraggiarne nel contempo le ulteriori esportazioni e viceversa con i secondi ai fini del raggiungimento dell’equilibrio tra export ed import. In attesa di recuperare il margine di manovra in più che sarebbe consentito dalla reintroduzione delle monete nazionali sarebbero comunque utilizzabili le statonote proposte dal nostro Comitato Nazionale Statonote, ossia moneta di stato non a debito, a circolazione nazionale, che potrebbe supplire quale strumento monetario non a debito a supporto delle necessarie politiche espansive all’interno. Sarebbe un primo passo verso il ritorno alle monete nazionali. Le statonote (già sperimentate in Italia da Aldo Moro) sarebbero utilizzabili per tornare ad assumere nella pubblica amministrazione, dove il blocco delle assunzioni ha dimezzato le risorse umane necessarie, per affrontare seriamente il dissesto idrogeologico del nostro territorio, valorizzare l’enorme patrimonio storico artistico di cui disponiamo che versa ormai in stato di abbandono, svenduto per far cassa, per il rinnovo delle infrastrutture e la cura di quelle ormai al collasso, ecc.. Questa scelta comporterebbe una completa valorizzazione e riassorbimento della forza lavoro oggi disponibile, mobilitando alla produzione di ricchezza comune tutto quel potenziale inespresso e sprecato nella forma della sotto occupazione, della inoccupazione e disoccupazione.

Quel che si propone è un Target 2 rivisto e corretto in un Target 3 più simile alla International Clearing Union, di Keynesiana memoria, su scala europea, che impedisse strutturalmente il formarsi di avanzi e disavanzi delle bilance commerciali (se ho un surplus ti condanno al deficit, se ho un deficit ti condanno al surplus) e sanzionasse quelli esistenti applicando, ai primi, tassi negativi in modo da indurre i loro detentori a mobilitarli, spendendoli, ossia facendoli circolare in ambito europeo in forma di investimenti sociali e per l’ambiente, gestiti dalla Unione Europea degli Investimenti UEI per grandi opere infrastrutturali su scala europea ecc. Non si tratta di «aiutare» i paesi in deficit a «sostenere» i loro debiti con trasferimenti dai ricchi ai poveri ma di mettere in opera una organizzazione in cui ciascun aderente sia strutturalmente “costretto“ alla collaborazione attiva con vantaggio reciproco di tutti. I paesi in surplus sarebbero indotti a spendere acquistando di più all’estero (in tal modo consentendo ai paesi in deficit di rientrare dai loro passivi) ma anche e contemporaneamente al proprio interno, alzando salari e stipendi, tornando a fare investimenti pubblici non più rinviabili, tornando, in altre parole, ad incentivare finalmente la domanda interna, ponendo termine alla tragica stagione imposta dall’ordoliberismo all’Europa e al mondo intero.

Nell’attuale vicenda europea, ma anche nel funzionamento del mercato globale, è proprio il mercato del denaro e del capitale il grande imputato da mettere finalmente sotto accusa. A partire dagli anni ’80 la liberalizzazione del commercio di capitali su scala globale senza alcuna regolazione e controllo (dall’85 in Europa su proposta di J. Delors) ha operato la principale falla nella diga che impediva al mondo di essere nuovamente preda del credo liberista e dalla pratica mercantilista di stampo coloniale.

Il sistema attuale condanna i paesi dell’eurozona ad una competizione strutturale tra loro e con il resto del mondo.

I surplus hanno permesso ai paesi detentori di finanziare i deficit dei paesi della periferia dell’eurozona mascherando così una bilancia commerciale completamente squilibrata a favore dei paesi in attivo e a sfavore dei paesi della periferia. In passato, i grandi surplus commerciali realizzati dai paesi più forti dell’euro zona, in un sistema di monete nazionali regolate da cambi flessibili, sarebbero stati impossibili da realizzare. Oggi va finalmente riconosciuto il rischio, insito negli spostamenti dei capitali accumulati nei grandi surplus europei, verso i paesi poveri dell’eurozona nel tentativo interessato di coprire debito con nuovo debito senza per questo renderlo pagabile e agire di introducendo i correttivi necessari come vedremo nel seguito.

Il pericolosissimo mercato dei capitali derivanti dagli eccessi di surplus sarebbe così del tutto ridimensionato. Non si tratta di un sistema nuovo. Si tratta della Unione Europea dei Pagamenti UEP, che dal ’50 al ’58 risollevò l’Europa dalle macerie della guerra. Diretta da Guido Carli, era stata costruita ad imitazione del sistema proposto a Bretton Woods da Keynes nel ’44, quale sistema monetario atto a regolare gli scambi internazionali. Fu respinto, come è noto, a vantaggio del dollaro quale moneta internazionale convertibile in oro, almeno sino al ’71 anno del crollo del regime di BW.

La re-immissione dei surplus in circolazione è utile, oltre che giusta. È importante reperire grandi investimenti per finanziare l’economia circolare e la transizione energetica. I combustibili fossili residui sono una risorsa non rinnovabile da utilizzare limitatamente quale materia prima nelle trasformazioni industriali, non più nella conversione energetica. Sono necessari grandi piani energetici nazionali che operino una rivoluzione decentralizzando la produzione e la distribuzione dell’energia. Ogni edificio, pubblico o privato, dovrà diventare unità di produzione oltre che di consumo dell’energia che ci scambierà in una grande rete peer to peer dell’energia; una internet dell’energia, come proposta da J. Rifkin, che trasformi gli ex consumatori in prosumers, produttori e consumatori insieme. Anche l’agricoltura deve conoscere la sua rivoluzione abbandonando il modello estrattivo intensivo, meccanicizzato e basato sull’uso indiscriminato della chimica che inquina le acque, sterilizza e desertifica i suoli, e sostituirlo con una agricoltura ecosistemica secondo natura che riforesti (food forest) riducendo, nella sua pratica, praticamente a zero, l’uso dei combustibili fossili. La Banca Europea degli Investimenti BEI, andrebbe rifinanziata in modo da concretare la ripresa degli investimenti, su scala europea, secondo criteri condivisi. Ad oggi, il bilancio europeo è ridicolo, ammontando ad uno striminzito 1% del PIL.

Le RMC scoraggiano strutturalmente, così come le statonote, non spendibili all’estero, gli acquisti su piattaforme, quali Amazon, Zalando e simili (attori globali e grandi evasori locali) contribuendo a incentivare la domanda interna a vantaggio della nostra realtà economica fatta soprattuto di micro imprese (95%) e piccole imprese.

Già oggi tante imprese che operano a livello internazionale possono fare a meno dei mercati finanziari scambiandosi beni con beni. Sino al 15% del commercio internazionale si realizza già attraverso pratiche di compensazione. In questo modo il commercio non genera debiti.

Forse oggi i tempi sono maturi per poter finalmente, come sognava Keynes, fare a meno di un mercato della moneta e del credito. Una conferenza internazionale che portasse finalmente a una moneta che non preesiste agli scambi ma che si genera con gli scambi, una moneta che non sia una merce, una moneta che possa essere utilizzata anche a livello locale.

Articoli dell’autore correlati

Lascia un commento