di Guido Grossi

Le Riforme Strutturali che “i mercati” vogliono imporci portano disoccupazione, povertà, insicurezza crescente per le popolazioni, a fronte di benefici per élite sopra nazionali sempre più ristrette e potenti.

Il Popolo italiano desidera invece Riforme Solidali, che mettano in sicurezza il paese abbandonato al degrado; che creino buone occasioni di lavoro per coloro che lo desiderano; che offrano sostegno solidale a chi ne ha bisogno. E’ così che si favorisce la crescita individuale ed il progresso collettivo, non solo materiale.

Tenendo presenti i vincoli attuali, evitando conflitti inutili, ma con il chiaro fine ultimo di restituire alla dimensione politica la piena responsabilità di modellare il nostro comune destino in linea con il nostro comune sentire, dobbiamo agire in campo finanziario, oggi, in tre direzioni.

INTERVENTI FINANZIARI URGENTI

1) Smontare i meccanismi di ricatto che agiscono sul debito pubblico. Smontare cioè il “pilota automatico” che attiva la minaccia dello spread e del default governativo ogni volta che il Governo propone qualcosa nell’interesse del popolo e che contrasta con gli interessi degli investitori istituzionali.

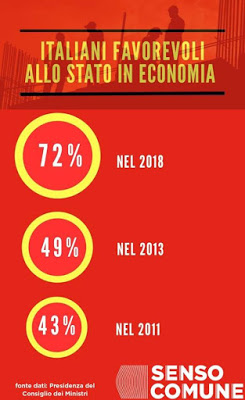

2) Dotare il Governo di potere di spesa “aggiuntivo”. Si diffonde la consapevolezza che solo un piano di investimenti orientato dalla spesa pubblica è in grado di eliminare la povertà, la disoccupazione, l’insicurezza. La voglia di più Stato nell’economia è quanto emerge nel post di Senso Comune, che richiama questo recentissimo sondaggio governativo (puoi scaricarlo dal sito e vedere il dettaglio).

Il sistema informativo ufficiale non ce ne parla, né lo misura, mentre insiste nell’indicare ossessivamente il debito pubblico quale causa di tutti i mali.

Restituendo i titoli di stato italiani ai risparmiatori italiani, che dispongono di liquidità a sufficienza, svanisce la dipendenza dagli investitori istituzionali, evapora la minaccia dello spread e del default governativo.

Quando poi il pieno controllo dell’emissione di moneta a corso legale sarà restituito alla responsabilità della politica, come diventa sempre più chiaro quanto sia giusto ed inevitabile, potremo dire a pieno titolo che: “l’ammontare complessivo dei titoli di Stato posseduti dai cittadini risparmiatori rappresentala ricchezza finanziaria delle famiglie“, e più sarà alto, maggiore la misura di questa ricchezza. Come era in Italia, fino al 1981.

I titoli di stato italiani sono finiti nei portafogli degli investitori istituzionali, uscendo da quelli delle famiglie risparmiatrici, perché le forme del collocamento e la struttura dei titoli è stata modellata sulle specifiche esigenze dei primi, ignorando i bisogni dei secondi.

E’ bene riflettere su queste diverse esigenze, partendo proprio dal distinguere un risparmiatore da un investitore. Distinzione, bada bene, tanto nota al legislatore che ha provveduto a differenziare le competenze di supervisione: Banca d’Italia sul risparmio; la Consob sulle attività di investimento.

Un risparmiatore è una persona che ha messo da parte una somma di denaro, destinata a spesa futura. Il motivo di fondo per cui una famiglia “risparmia” è quello della sicurezza. Così è stato educato il popolo italiano sin dal dopoguerra. Se il bisogno fondante del risparmio è quello della sicurezza, diventa chiaro, naturale e sacrosanto, che proteggere il capitale (anche dall’inflazione) è l’obiettivo principale del risparmiatore. Non a caso la Costituzione assegna alla repubblica il compito di tutelare il risparmio.

Un risparmiatore è una persona che ha messo da parte una somma di denaro, destinata a spesa futura. Il motivo di fondo per cui una famiglia “risparmia” è quello della sicurezza. Così è stato educato il popolo italiano sin dal dopoguerra. Se il bisogno fondante del risparmio è quello della sicurezza, diventa chiaro, naturale e sacrosanto, che proteggere il capitale (anche dall’inflazione) è l’obiettivo principale del risparmiatore. Non a caso la Costituzione assegna alla repubblica il compito di tutelare il risparmio.

L’investitore è un soggetto diverso.

Ha l’obiettivo di ottenere dal proprio risparmio rendimenti superiori ed è (in teoria) consapevole che, in cambio di quella “possibilità”, deve essere disposto a correre il rischio di perdere non solo gli interessi, ma anche il capitale. Maggiore è il rischio finanziario, maggiore la possibilità di ottenere rendimenti elevati, ma anche quella di perdere parte del capitale investito. Arriva così un necessario contenuto di alea, di incertezza, di scommessa.

Risparmiatore rendimento basso rischio basso

Investitore rendimento forse più alto rischio alto

I problemi si verificano quando intervengono soggetti che investono professionalmente sui mercati il risparmio di altri.Direttamente, in quanto delegati alla gestione, o indirettamente, attraverso consigli e proposte.

C’è un conflitto di interesse insanabile in un professionista che guadagna commissioni tanto più elevate quanto più rischioso è l’investimento “fatto in nome e per conto di“, o “consigliato a” soggetti diversi. I quali soggetti diversi, mentre sono certamente attratti dalle possibilità di guadagni elevati, tendono irrimediabilmente a sovrastimare le possibilità, e sottostimare i rischi, non potendo essere in grado, proprio in quanto non professionisti, di misurarle e comprenderle correttamente.

Nè più e né meno di quanto avviene nel parallelo mondo dei gratta e vinci e delle slot machine, ove la strutturale incapacità di valutare correttamente le probabilità è dimostrata da impietosi studi scientifici. Finisce per seminare patologie e disperazione, mentre i furbi si arricchiscono (e lo Stato, vergognosamente, incentiva, anziché disciplinare e contenere).

Aggiungiamo il “modello competitivo”, che obbliga i professionisti a vivere di risultati, o morire, e si capisce perfettamente come diventi possibile che quasi tutti i “risparmiatori”, per natura refrattari al rischio, si ritrovino trasformati, firmando moduli incomprensibili, in “investitori” incalliti. Il tuo “personal banker” è pagato per questo.

Nessuno ci fa caso, a queste follie, fino a quando tutti i mercati, mediamente, salgono. E tutti i mercati finanziari continueranno a salire, fino a quando saranno alimentati dalla creazione di moneta da parte delle banche centrali svincolate dalla politica, e finché il sistema finanziario privato avrà interesse (incentivato dai regolamenti “prudenziali”) ad incanalare sia quelle risorse che quelle dei risparmiatori, verso titoli e derivati, piuttosto che nell’economia reale. Non è sostenibile! E che la bolla sia destinata a svanire nel nulla è evidente a chiunque mantenga un granello di capacità di osservazione sul divario crescente fra l’economia che ristagna ed i mercati finanziari che salgono; fra pochi che diventano sempre più ricchi, e troppi sempre più poveri.

E’ tempo, dunque, di attivare il buon senso, e di responsabilità condivise.

Obiettivo nr.1 : riportare i titoli di stato italiani nei portafogli delle famiglie risparmiatrici italiane.

Quando si impiega il risparmio in una qualunque forma che non sia il salvadanaio privato, succede questo (è importante capirlo):

– al risparmiatore resta un potere di spesa, sebbene rimandato nel tempo;

– a chi fornisce lo strumento di impiego, resta la disponibilità di quelle somme liquide.

Facci caso. Quasi nessuno si pone mai la domanda, che invece è importante: dove finisce la disponibilità delle mie somme liquide, quando impiego il mio risparmio a destra, piuttosto che a sinistra?

– un deposito presso una banca pubblica, garantito dallo Stato.

– un titolo di Stato con le seguenti caratteristiche: scadenza a breve termine a tasso fisso, oppure scadenza più lunga ma a tasso variabile.

In questo momento, in cui è urgente sostituire i titoli di stato che arrivano a scadenza ma rischiano di non essere rinnovati da parte degli investitori istituzionali, è bene concentrare l’attenzione sul secondo strumento, facendo incontrare l’interesse del risparmiatore privato con interesse pubblico.

Vanno quindi offerti ai risparmiatori italiani, e adeguatamente pubblicizzati, titoli a breve termine o a tasso variabile che abbiano rendimenti attraenti, in grado di spostare, nell’immediato, le somme parcheggiate sui conti correnti, ma anche in grado di sostituire, nel tempo, i “prodotti per l’investimento” indebitamente proposti ai risparmiatori.

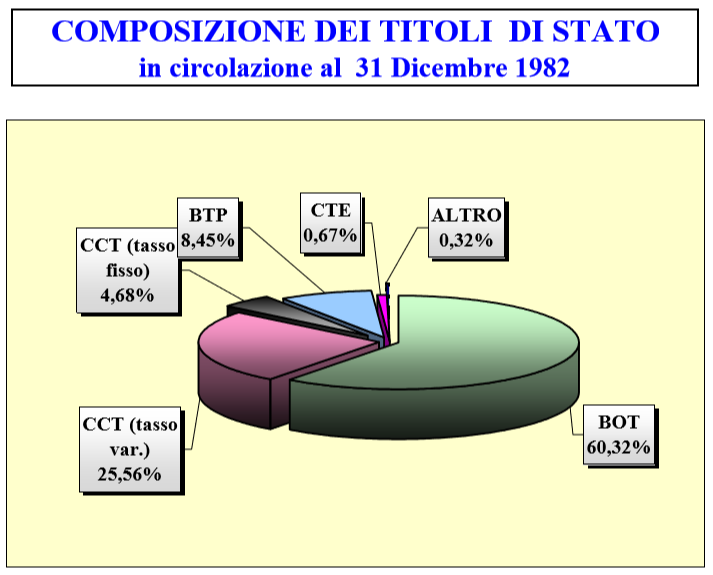

Sono adeguati i Buoni Ordinari del Tesoro (BOT), che hanno scadenza a tre, sei mesi ed un anno, che devono avere però un rendimento minimo positivo. Anche adatti i Certificati di Credito del Tesoro (CCT), che hanno scadenze da tre a sette anni ma rendimento variabile, indicizzato al BOT semestrale. Il rendimento variabile assicura che, in caso di vendita prima della scadenza, non si corrono rischi apprezzabili sul capitale.

Per raggiungere lo scopo, si possono ipotizzare emissioni differenziate:

– emissioni dedicate alle banche, che seguono canali e modalità ordinarie, i cui rendimenti continueranno ad essere legati alle politiche di gestione della liquidità e del tasso di interesse della banca centrale;

– emissioni dedicate alle famiglie risparmiatrici, con rendimenti superiori, da collocare esclusivamente attraverso banche pubbliche, in grado di trasferire ai privati sottoscrittori tutti i benefici specificamente previsti dal Tesoro e dedicati al prenditore finale (il risparmiatore).

Per i risparmiatori il beneficio può arrivare attraverso: un trattamento fiscale dedicato; un premio legato alla sottoscrizione; un premio legato al mantenimento fino alla scadenza e perfino, eventualmente, all’opzione di rinnovo. I tecnici del ministero sono senz’altro in grado di scegliere un ventaglio di soluzioni adeguate alle diverse preferenze dei risparmiatori, una volta che la politica abbia dato il chiaro indirizzo di privilegiarle.

I Buoni Poliennali del Tesoro (BTP) che hanno scadenza pluriennale (fino a trent’anni) ed il tasso fisso, rappresentano uno strumento che risponde esclusivamente agli interessi degli investitori professionisti, ma che rappresentano per lo Stato un costo necessariamente più elevato. Ricordi? Più rischio, più rendimento. Non sono adatti ad un risparmiatore, in quanto la possibilità di perdere il capitale, se venduti prima della scadenza, è elevata.

Le quantità di BTP devono essere diminuite, a favore di nuove emissioni in titoli pensati per le famiglie. In questa maniera, oltretutto, si rende più attraente, per gli investitori, l’opportunità di acquistare sul mercato secondario quelli che restano, facendo così scendere lo spread.

E’ bene, soprattutto nei prossimi mesi caratterizzati da turbolenze sui mercati, pianificare una integrale sostituzione dei BTP in scadenza con nuove emissioni di BOT e CCT dedicate alle famiglie, adeguatamente pubblicizzate dal Governo.

In ogni caso, è necessario modificare strutturalmente i meccanismi del collocamento di ogni nuova futura emissione dei titoli di stato, in quanto procedure e modalità attualmente in vigore sono pensate per privilegiare gli investitori istituzionali.

– modificare l’elenco degli operatori specialisti in titoli di stato, che oggi include quasi esclusivamente banche d’affari estere, sostituendolo con banche pubbliche: Cassa Depositi e Prestiti, Banco Poste, Monte Paschi Siena, e con le poche banche locali rimaste indipendenti;

– eliminare dai meccanismi d’asta le scelte che regalano agli investitori istituzionali la possibilità di ottenere condizioni inutilmente vantaggiose (che altri paesi non si sognano di utilizzare, come ricordato in questo articolo), per evitare il grave danno ed i costi che paghiamo tutti noi;

– invertire nelle aste dedicate alle famiglie il rapporto fra prezzo e quantità: oggi le quantità sono fisse, ed oscilla invece il prezzo, per garantire l’equilibrio. Questa scelta determina una condizione di perenne dipendenza dai capricci dei mercati. Considerato che le quantità di risparmio privato italiano sono decisamente eccedenti, rispetto alle necessità, è utile pianificare l’inversione, nel momento in cui si decide di spostarsi verso quella fonte. Il tesoro fissa un prezzo, che rappresenta per il risparmiatore un rendimento conveniente, e raccoglie tutte le quantità offerte, che saranno tendenzialmente maggiori dei bisogni, mettono al sicuro le future scadenze.

Obiettivo nr. 2 : dotare il Governo di potere di spesa aggiuntivo.

La politica italiana, anche se liberata dalle minacce dello spread e del default, resta ostacolata nel suo desiderio di investire di più, dagli scogli che i Trattati europei hanno messo sul cammino di qualsiasi Governo. L’emissione di moneta a corso legale è riservata alla BCE, che ha però il divieto di prestare soldi alla politica. Le manovre di bilancio non possono prevedere disavanzi superiori al 3%. Anzi, in ottica di fiscal compact, si dovrebbe arrivare ad avanzi obbligatori (n.b.: avanzi totali, non primari: gli interessi sono inclusi).

Se vogliamo rilanciare lavoro e produzione, dobbiamo necessariamente capire un aspetto fondamentale della situazione presente che è fondata sulla libertà di circolazione di capitali e merci.

Concentriamo l’attenzione. Oggi, dato il contesto competitivo, è necessario rinunciare a qualcosa. Se vogliamo tutelare la qualità dell’occupazione, rinunceremo alla quantità. Puntando esclusivamente alla ripresa economica, dobbiamo capire che questa potrebbe avvenire senza alcun aumento dell’occupazione. Come? Rendendo il lavoro sempre meno tutelato, si attraggono capitali esteri che vengono, appunto, se il costo del lavoro è sufficientemente basso ed elastico da consentire profitti, conseguibili vendendo la produzione in paesi esteri (all’interno, nessuno ha più soldi per comprare, con i salari in discesa libera). Questa cosa fa gridare al successo i neoliberisti, perché fa salire il PIL, il dannatissimo PIL che se la smettessimo di misurare saremmo immediatamente più felici e liberi di concentrarci sulle cose importanti. Mentre sale il PIL, può aumentare la disoccupazione e perfino la povertà. In questo articolo è dettagliato cosa sia il PIL ed è dimostrato quanto spesso possa andare in direzione opposta alla misura della povertà o del benessere.

L’unico modo per rilanciare la produzione tutelando i lavoratori ed aumentando l’occupazione, è quello di puntare fortemente ad un programma di investimenti sostenuti, direttamente o indirettamente, dalla spesa pubblica.

Detto questo, ci domandiamo: dove trovare le risorse per finanziare questi investimenti pubblici, sapendo che queste risorse non possono essere Euro ottenibili con le tasse (con una mano dai, con una togli, non vai lontano), e neppure con i prestiti (vietati dai trattati)?

Mettiti l’anima in pace: devi studiare i certificati di credito fiscale, o le monete complementari a circolazione volontaria.

N.b.: perfino se stai pensando: “meglio buttare tutto all’aria ed uscire dall’Euro e dall’Ue”. Anche per raggiungere quel risultato, infatti, ammesso che sia desiderio condiviso, è necessario (ripeto: necessario, indispensabile, oltre che opportuno), aver predisposto, prima, le soluzioni alternative. E’ davvero ingenuo ipotizzare di modificare la struttura finanziaria di un intero paese dal giorno alla notte, senza subire traumi che pagherebbero, naturalmente, le fasce di popolazione meno tutelate.

N.b. 2: perfino se stai pensando: “dei conti e della finanza non ce ne importa nulla, perché sono ben altre le cose che contano nella vita”. Qualsiasi cosa tu desideri fare, infatti, presuppone la libertà di fare. La responsabilità di fare (divenire responsabili = divenire abili a dare risposte). Quella libertà, va conquistata.

Se quindi ti predisponi all’ascolto non pregiudiziale, puoi scoprire cose importanti, ed arricchire il bagaglio delle tue conoscenze.

Qui ti accenno la sostanza, poi approfondisci presso chi è più esperto di me, in materia.

Un credito fiscale ti da la certezza che se devi pagare tasse o imposte allo stato o ad enti locali, in una data futura, pagherai meno.

Pagherai: la tassa dovuta (esempio 100), meno il credito fiscale (esempio 60), totale da versare: 40. Se hai credito fiscale 160 e devi pagare 100, non paghi nulla e avanzi 60. Semplice, no?

Un certificato è un pezzo di carta, oppure (meglio) un dato elettronico registrato appositamente in luoghi particolari, che ti permette, prima della scadenza fiscale, di “cedere” il tuo credito, in cambio di euro. Chi se li compra? Chi ha tasse da pagare (sono tanti, ti assicuro).

Se è lo Stato che te li “regala”, nel senso che ti può dare, ad esempio, un aumento di stipendio che altrimenti ti scordi, perché mai non dovresti accettarli?

Un credito fiscale che, se trasformato in certificato, può circolare, svolge egregiamente la funzione di “moneta”, che circola su base volontaria.

Bada bene: non è a corso legale. Nessuno è obbligato dalla legge ad accettarlo in estinzione dei propri crediti. Ma se io Stato, volontariamente, mi dichiaro disposto ad accettarlo, in date future, trasformo quell’intenzione in vincolo giuridico: insomma, tu sei certo che quando li presenti allo Stato per pagare i tuoi debiti, non saranno rifiutati.

In questo articolo trovi tutto quello che c’è da sapere, studiato da esperti seri.

Una moneta complementare a corso volontario, che lo Stato si impegna (per libera scelta) ad accettare in pagamento di tasse e imposte, svolge esattamente la stessa funzione. Se la chiami Lira, lo capisci immediatamente che la usi come una moneta. Chiamala come ti pare. L’importante è che ti renda conto di due cose.

1) Funziona (e cioè circola e si diffonde producendo effetti apprezzabili) solo se è lo Stato a dichiarare di accettarla in pagamento delle somme dovute dai cittadini. Una moneta a circolazione solo locale (Comune, Regione) avrà infatti sempre un limite fisiologico anche se l’ente locale si dichiara disposto ad accettarla: le somme raccolte dagli enti locali a titolo d’imposta, vanno girate in buona parte all’amministrazione centrale, che chiede Euro.

2) C’è un limite importante alle quantità che si possono emettere, che opera sia nel caso della moneta fiscale che della moneta complementare. Limite da capire molto bene. Se lo Stato concede, nella sostanza, sconti fiscali, rischiamo di non far quadrare i conti. Per farli quadrare, è necessario che gli effetti delle moneta immessa facciano aumentare la crescita economica almeno fino al punto da generare gettito fiscale aggiuntivo per compensare quegli sconti.

Se vuoi far aumentare la crescita economica ed il gettito fiscale, non puoi spendere quella moneta come ti pare: rischia di aggiungersi inutilmente al mare della speculazione finanziaria.

Deve arrivare nelle imprese, e nelle tasche di chi ha bisogno di spendere. Deve circolare nell’economia reale. Lo capisci, se pensi alle montagne di denaro che le banche centrali creano e che non finiscono nell’economia reale.

Il piano di investimenti, deve essere “mirato”!

Se la moneta complementare è usata per fare investimenti produttivi mirati, questi avranno facilmente un effetto sull’occupazione e sulla crescita economica, che a sua volta produrrà un aumento delle entrate fiscali.

Inoltre, da capire: c’è un tempo che passa necessariamente fra l’investimento e l’aumento del gettito.

Se lo Stato distribuisce moneta complementare e la accetta da subito in pagamento delle tasse, diminuiscono subito le entrate fiscali in Euro. Se tu Stato non hai urgente bisogno di Euro, perché ti sei preoccupato – prima – di non essere schiavo di debito estero, è sufficiente che i cittadini accettino spontaneamente la nuova moneta, e questa dilazione temporale non rappresenta un problema.

Ma se hai bisogno di Euro, per far quadrare i conti con i parametri europei oppure, molto peggio, perché hai debiti esteri, non è detto che ti possa permettere il lusso della riduzione di quelle entrate fiscali.

Dobbiamo tutti riflettere sulla urgenza di eliminare ogni forma di debito estro. E’ ingenuo pensare di liberarsene uscendo dall’Unione europea: il vincolo del debito estero, non solo resta anche se hai la piena sovranità monetaria, ma rischia di aggravarsi se i rapporti con gli altri paesi non sono stati impostati in maniera non conflittuale.

Obiettivo nr. 3 : Isolare il sistema dei pagamenti interno dal rischio di blocco esterno

I cittadini greci l’hanno sperimentato sulla pelle. Tu vai in banca a prelevare il tuoi soldi (il tuo stipendio, il tuo risparmio, quello che sia) e trovi il bancomat chiuso, da un giorno all’altro. Poi, esce una legge che ti dice che ne potrai prendere, in futuro, solo un po’ per volta. Come è possibile? Se la banca dove tieni i tuoi soldi è indebitata con banche estere, quei canali che fanno arrivare la liquidità possono essere chiusi. Ed una banca che non ha liquidità non può dissetare i suoi clienti.

Oggi molte banche ottengono la liquidità nei momenti di bisogno dando in cambio titoli, che abbiano però determinate caratteristiche. L’eventuale downgrading dei titoli italiani riduce anche questa possibilità. Un eccessivo aumento dellospread obbliga inoltre le banche estere a diminuire o chiudere le linee di credito aperte nei confronti di banche residenti. La liquidità, oggi tanto abbondante che viene impiegata in BOT a rendimenti sotto lo zero, sparisce da un momento all’altro.

Fino a quando i risparmi delle famiglie italiane sono indirizzati sui mercati finanziari, e su prodotti per l’investimento che portano la liquidità altrove (è il fenomeno della disintermediazione) le banche residenti continueranno a correre questo rischio.

Per questo è necessario che venga creata una banca pubblica, che può essere Banco Poste, che interrompa questo fenomeno, smetta di proporre prodotti finanziari e si concentri sulla intermediazione creditizia. Una banca del genere offre ai risparmiatori ciò di cui hanno bisogno: un posto sicuro per collocare i propri risparmi. D’altra parte, il paese avrebbe una banca che non ha alcun bisogno di prestiti esteri, e quindi i suoi clienti non correranno il rischio di trovare il bancomat chiuso. Si può aprire qui un conto corrente “fiscale” (cioè utilizzabile per il regolamento delle posizioni fiscali, che oggi è obbligatorio per le sole partite iva), a tutti i codici fiscali, cioè a tutti i cittadini, facendo in modo che banco Poste, che ha un comodo sportello in tutti i comuni d’Italia, lo offra gratuitamente.

In questa maniera si è creato un sistema di pagamenti interno, che dialoga con l’esterno, ma non è influenzato dai rischi sistemici, e dalle procedure del bail-in.

Su questo sistema, fra l’altro, puoi far circolare agevolmente e senza rischi le monete fiscali o complementari.

Lascia un commento