Francesco Cappello

Se ad abbandonare l’euro fosse la Germania o la Francia per noi sarebbe decisamente un grande, auspicabile, vantaggio. Viceversa, un’uscita repentina ed unilaterale da parte nostra rischierebbe di peggiorare le cose. Se ad uscire, sbattendo la porta fosse, infatti, l’Italia, ci si potrebbe trovare addebitate le passività registrate in target 2 (meno di 400 miliardi euro) e quelle presso la BCE (200 mld nel 2018) – da restituire “post exit” in euro… Meglio, allora, sperare attivamente ossia fare in modo, che siano altri ad abbandonare per primi l’eurozona, se possibile, incoraggiando strategicamente tale scelta. Un tale “incoraggiamento” sarebbe concretabile se il governo attuale, o più realisticamente quello futuro prossimo, facesse finalmente quella necessaria scelta di autonomia, ricorrendo all’enorme mole di risorse interne, disponibile secondo i modi virtuosi proposti dal piano di salvezza nazionale (PSN), smettendo nel contempo di continuare a infrangersi sullo scoglio del consiglio europeo; scelta, quest’ultima, che non può che definirsi criminale perché ritarda pericolosamente i tempi della risposta alla crisi economica per partorire strumenti di ulteriore indebitamento che non potranno non condurci tra le “amorevoli” braccia della Troika. Sono tanti gli economisti che avvertono intorno ai rischi connessi ad un exit unilaterale come l’economista Nino Galloni, tra i principali compilatori del PSN.

Non abbiamo bisogno di prestiti internazionali In questa fase dovremmo puntare, piuttosto, sul piano di salvezza nazionale e chiedere con determinazione alla Bce un quantitative easing diretto a fornire liquidità direttamente agli stati e all’economia reale come suggerito da Draghi (elicopter money ma ancora meglio in tante altre modalità) e prepararci all’ipotesi, sempre meno peregrina, che a fuoruscire fossero altri.

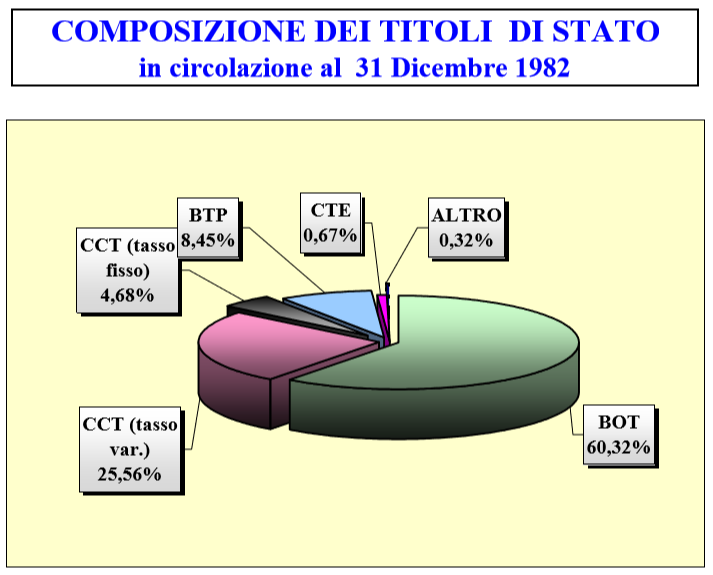

È necessario opporci al fatto che l’emergenza economica, amplificata dalla crisi sanitaria, venga usata per imporci la solita mortifera ricetta consistente nella scelta dell’uso di risorse finanziarie esterne a debito come nel caso del Recovery fund meglio descrivibile quale “ripresa per i f(u)ndelli“. Abbiamo risorse interne in misura tale da poterci svincolare non solo dai vincoli europei (che la crisi ha messo a nudo, se ce ne fosse stato bisogno, in tutta la loro follia) ma anche dal ricatto dei mercati finanziari. Possiamo farlo dall’oggi al domani! Non è assurdo continuare ad indebitarci ulteriormente non avendone alcuno bisogno ed esponendoci, così facendo, ai memorandum della troika!? Non abbiamo bisogno di prestiti internazionali! La domanda d’obbligo – retorica certo, ma tutti devono sapere di queste possibilità – è allora: perché il governo continua a ignorarle!? Riportiamo qui sinteticamente i capisaldi delle proposte in cui si articola il piano di salvezza nazionale (Vedi qui la stesura completa): a. Emissione di titoli di Stato a breve termine, garantiti e riservati esclusivamente al risparmio di operatori nazionali (4200 i miliardi del risparmio privato italiano potenzialmente indirizzabili verso tale scelta!); b. Emissione diretta da parte del MEF di biglietti di stato (o statonote), anche in versione elettronica, moneta parallela all’euro (“euro italiani”) legale all’interno dei confini nazionali, già sperimentata da Aldo Moro, contabilizzabile con lo stesso segno algebrico delle tasse. Si tenga presente che, con l’euro, alla Bce, abbiamo demandato il diritto esclusivo di emettere banconote. L’emissione di statonote resta prerogativa del Tesoro. c. Le istituzioni finanziarie pubbliche (Medio Credito Centrale, Cassa Depositi e Prestiti ecc.) vengono ampiamente ricapitalizzate e messe a rapporto diretto e stringente con il Governo per tutelare strutturalmente il risparmio pubblico e creare investimenti; d. La trasferibilità di qualsiasi agevolazione fiscale (credito, detrazione, sconto, compensazione) tra tutti i soggetti giuridici residenti; e. I Conti di Risparmio (CdR) pubblici, volontari e con somme trasferibili su piattaforma elettronica presso il MEF, aperti a tutti i residenti. Essi costituiscono una modalità alternativa ai titoli di stato, in grado di aumentare la detenzione di debito pubblico in mano ai residenti, aumentare il rating del paese e produrre risparmio per lo stato ((riduzione del tasso di interesse sul debito), garanzia di sicurezza per il risparmio privato, aumento degli investimenti pubblici e riduzione del prelievo fiscale. Bisogna fare presto, perché il rischio di deindustrializzazione a seguito di fallimenti a catena renderebbe sempre più difficile qualsiasi ripresa facendo cadere nel nulla anche quegli strumenti che oggi potrebbero salvare dalla necrosi il sistema produttivo e riportarlo a nuova vita, scongiurando quei processi inflattivi che si genererebbero dalla mancanza di imprese che generano produzione e occupazione. Ritornare alla Unione europea dei pagamenti Il Target 2 sarebbe piuttosto riformabile in modo assai virtuoso in un Target 3 ossia in vera camera di compensazione – come da tempo consigliano Amato e Fantacci – già sperimentata, non a caso, nel dopoguerra dal ’50 al ’58, la Unione europea dei pagamenti (UEP) che risollevò, quella sì, piuttosto che il piano Marshall (dipendenza dal “vincitore” USA), le sorti dell’Europa, cosparsa dalle macerie del dopoguerra. Una vera camera di compensazione, con l’euro ridotto a semplice unità di conto Una camera di compensazione, in estrema sintesi, permette ai paesi che la adottano di scambiarsi merci e servizi pagando gli import dai paesi aderenti con i propri export. Si tratta di scambi multilaterali in compensazione. Il debito nei confronti del paese da cui ho acquistato posso risarcirlo vendendo (esportando) verso qualsiasi altro paese aderente al circuito. L’optimum sarebbe la reintroduzione delle monete nazionali e con esse la possibilità di regolazione del cambio tra monete nazionali ed euro, quale moneta comune (non più unica!), in modo tale da poter aggiustare il cambio rispetto alla moneta comune secondo necessità: rivalutando la moneta del paese che eccedesse in surplus e svalutando quella del paese in eccessivo deficit in modo tale da facilitare le importazioni dei primi e scoraggiarne nel contempo le ulteriori esportazioni e viceversa con i secondi ai fini del raggiungimento dell’equilibrio tra export ed import. Un Target 2 rivisto e corretto in un Target 3 simile alla International Clearing Union, di Keynesiana memoria, su scala europea, a impedire strutturalmente il formarsi di avanzi e disavanzi delle bilance commerciali (se ho un surplus ti condanno al deficit, se ho un deficit ti condanno al surplus), che sanzionasse quelli esistenti applicando, ai primi, tassi negativi in modo da indurre i loro detentori a mobilitarli, spendendoli, ossia facendoli circolare in ambito europeo in forma di investimenti sociali e per l’ambiente, gestiti dalla Unione Europea degli Investimenti UEI per grandi opere infrastrutturali su scala europea ecc. Attenzione, non si tratterebbe di «aiutare» i paesi in deficit a «sostenere» i loro debiti con trasferimenti dai ricchi ai poveri ma di mettere in opera una organizzazione in cui ciascun aderente sia strutturalmente “costretto“ alla collaborazione attiva con vantaggio reciproco di tutti. Certo troppo bello e funzionale perché qualcuno nella Ue possa prenderla in considerazione. Ai più, oltretutto, l’esperienza storica della UEP è del tutto sconosciuta! (chi fosse interessato a qualche informazione in più in merito consulti qui).

Perché potrebbe essere la Germania a voler abbandonare l’euro nella forma attuale È noto come l’export tedesco sia pari alla metà del Pil della Germania. Aver puntato tutto sulle esportazioni rende oggi l’economia tedesca fragile. Alla rapidissima diffusione dei dazi che hanno fatto crollare le esportazioni nell’era pre-covid (se il mercato delle auto tedesche verso la Cina aveva già fatto registrare un calo del 19,7% nell’era pre-covid oggi si registra un calo record di -33,7% e non solo nel settore dell’auto). La Germania era già in recessione nel primo trimestre del 2019. L’Italia (sub fornitore delle esportazioni tedesche) prima che venisse fermata dalla crisi sanitaria aveva fatto registrare un boom delle esportazioni soprattutto verso Turchia, Cina, India, Russia e Stati Uniti. L’era covid sta portando ad un ridimensionamento traumatico anche delle nostre esportazioni.

La Ue, era stata sinora in surplus rispetto al resto del mondo. Il mercantilismo ha connotato la politica economica dei paesi dell’eurozona. Il suo strumento principale essendo stato l’ordoliberismo. Il surplus fatto registrare dall’area euro rispetto al resto al mondo (non gradito dagli USA) si è ottenuto grazie a svalutazioni interne, che hanno mantenuto bassi i salari e gli stipendi, hanno fatto a pezzi il diritto del lavoro così come lo stato sociale, minimizzato gli investimenti pubblici, accettando un equilibrio di sottoccupazione, che ha penalizzato i mercati interni dei singoli paesi europei; tutto al fine di vincere la competizione, producendo merci capaci di imporsi sui mercati grazie all’alto rapporto qualità prezzo raggiunto. Oggi però la globalizzazione nell’era post-covid è morta, di morte violenta.

Anche la crescita dell’export italiano è stata realizzata al ribasso, nel tentativo di ovviare alla fissità del cambio imposta dalla moneta unica, che ha impedito le fisiologiche svalutazioni e rivalutazioni, consentendo accumuli patologici di attivi e passivi delle bilance commerciali europee (i saldi che i paesi in surplus hanno accumulato registrati dal sistema dei pagamenti europeo, Target 2, ammontano a circa mille miliardi di euro, di cui 800 tedeschi!). Il surplus aveva alimentato spostamenti criminali di capitali, prestati dai paesi in surplus a quelli in deficit, atti a profittare della situazione, fino a ridurre in povertà estrema questi ultimi (esemplare il caso della Grecia), costretti a ridurre a zero il loro stato sociale, svendere i loro patrimoni pubblici, asset, i fattori stessi della produzione ecc.. Alla Grecia si chiese, infatti, improvvisamente di risarcire il debito contratto, mentre le si negava ogni ulteriore finanziamento del disavanzo.

In passato, i grandi surplus commerciali realizzati dai paesi più forti dell’euro zona, in un sistema di monete nazionali regolate da cambi flessibili, sarebbero stati impossibili da realizzare.

Come si diceva, l’ingresso nell’era covid sta dando il colpo di grazia alla globalizzazione economica. Il processo era, peraltro, già in corso, date le scelte che gli Stati Uniti di Trump e le decisioni del Comitato centrale del partito comunista cinese avevano già compiuto a favore delle rispettive economie interne. Dovremmo approfittare di questa nuova congiuntura economica mettendo in primo piano le esigenze della nostra economia interna. Conversioni, sostituzione delle importazioni, ove possibile, invertendo anche noi la rotta (vedi qui) dal primato che siamo stati costretti a dare alle esportazioni alla risposta ai bisogni interni del nostro bel Paese. https://www.francescocappello.com

Lascia un commento